一文了解2018年中國新材料產(chǎn)業(yè)投融資現(xiàn)狀 投資數(shù)量、金額雙降

整體情況:上半年投資數(shù)量、金額雙降

新材料是指新出現(xiàn)的具有優(yōu)異性能和特殊功能的材料,以及傳統(tǒng)材料成分、工藝改進后性能明顯提高或具有新功能的材料。融入了當(dāng)代眾多學(xué)科先進成果的新材料產(chǎn)業(yè)是支撐國民經(jīng)濟發(fā)展的基礎(chǔ)產(chǎn)業(yè),是發(fā)展其他各類高技術(shù)產(chǎn)業(yè)的物質(zhì)基礎(chǔ)。

近年來,我國新材料產(chǎn)業(yè)取得了長足進步,技術(shù)水平日益提高,產(chǎn)業(yè)規(guī)模不斷擴大,具有自主創(chuàng)新能力的新材料產(chǎn)業(yè)體系正在形成,為我國以航空航天、軌道交通、信息、生物、新能源等為代表的高技術(shù)產(chǎn)業(yè)突破技術(shù)瓶頸、實現(xiàn)跨越發(fā)展提供了強有力的支撐。

但總體上看,我國新材料產(chǎn)業(yè)的競爭力仍需加強,以企業(yè)為主體的自主創(chuàng)新體系亟待完善,部分核心關(guān)鍵材料受制于人,高端材料對外依存度依然較高。因此,還需要通過資本力量來幫助提高新材料產(chǎn)業(yè)整體水平。

目前,我國政府正鼓勵、支持社會資本參與新材料產(chǎn)業(yè)發(fā)展。在政策指引下,新材料領(lǐng)域投資規(guī)模大幅增長,行業(yè)投資額從2013年的17.5億元人民幣,增長至2017年的125.7億元人民幣,5年增長6倍多,年均增長率達(dá)到48.4%;投資數(shù)量也從2013年的72起提高至129起。

不過,今年上半年,受整體資本市場降溫影響,新材料領(lǐng)域投資案例數(shù)和投資金額雙雙下滑。其中,投資額下降至30.1億元,只有2017年全年的24%;投資案例數(shù)為36起,僅為2017年全年的28%。按照當(dāng)前趨勢,預(yù)計今年全年投資案例數(shù)和投資金額將明顯下滑。

投資分布:成熟期比重超七成

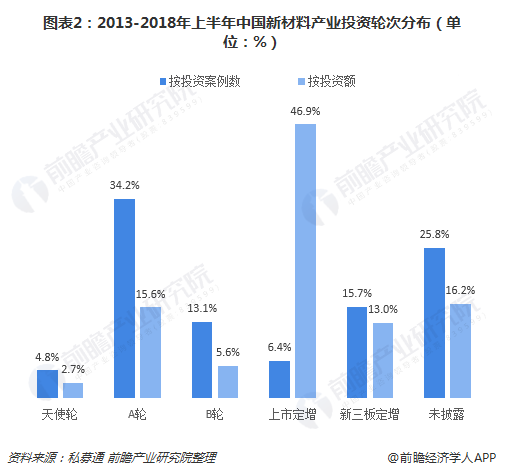

--輪次分布

2013-2018年上半年,從投資案例數(shù)看,新材料產(chǎn)業(yè)投資輪次主要分布在A輪、B輪、新三板定增,占比分別為34.2%、13.1%、15.7%,合計占比約63%。

從投資金額看,上市定增總金額136.6億元人民幣,占比高達(dá)46.9%,單筆平均投資額過億元;此外A輪、新三板定增的金額也較高,分別占15.6%、13.0%,合計超過80億元人民幣,占比28.9%。

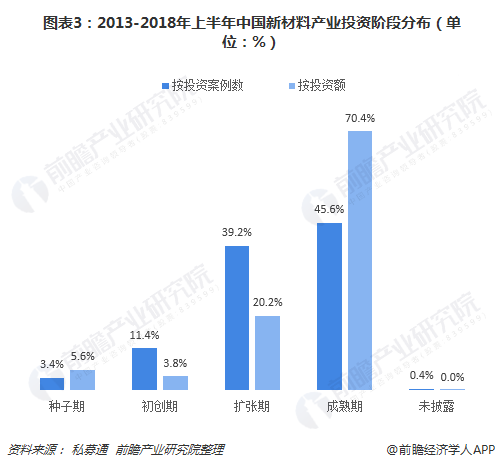

--階段分布

由于新材料領(lǐng)域風(fēng)險較大,社會資本投資較為謹(jǐn)慎。從投資案例數(shù)來看,2013-2018年上半年,新材料產(chǎn)業(yè)投資階段主要分布在成熟期、擴張期,占比分別達(dá)到45.6%、39.2%,合計占比約84.8%;而種子期、初創(chuàng)期累計分別為19起、64起,占比均不到兩成。

從投資金額來看,2013-2018年上半年,光電芯片產(chǎn)業(yè)投資階段集中在成熟期,累計金額達(dá)到204.8億元,占比超過七成;其次是擴張期,金額為58.7億元,占比20.2%;種子期、初創(chuàng)期占比僅為5.6%、3.8%。

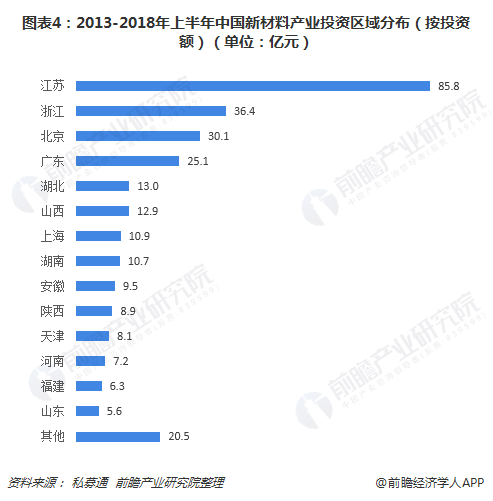

--區(qū)域分布

2013-2018年上半年,從投資案例數(shù)看,中國新材料領(lǐng)域投資相對均衡,江蘇以122起新材料投資事件領(lǐng)先,其次是廣東73起投資事件,二地合計占比超過三分之一。此外,北京、上海、廣東、浙江、山東等地各披露數(shù)十起新材料領(lǐng)域投資。

在投資金額方面,2013-2018年上半年,江蘇以85.8億元投資額遙遙領(lǐng)先,幾乎相當(dāng)于浙江、北京、廣東三地的投資額總和。

--機構(gòu)分布

2013-2018年上半年,我國新材料產(chǎn)業(yè)參投機構(gòu)480多家,其中VC機構(gòu)150多家,PE機構(gòu)近260家,二者合計占比超過85%;早期機構(gòu)15家,此外,天使投資人、FOFs、其他投資機構(gòu)也有50多家。

從各類機構(gòu)在新材料領(lǐng)域的投資金額看,PE、VC投資總占比達(dá)到76.5%,投資總金額230多億元人民幣;戰(zhàn)略投資者、天使投資人、FOFs、其他投資機構(gòu)的投資金額超過70億元人民幣,占比約23%。

--投資額分布

從單筆事件的投資額分布看,新材料產(chǎn)業(yè)單筆投資額相對集中在1000-3000萬元和1000萬元以下兩個區(qū)間,占比分別為30.9%、26.5%;從獲投企業(yè)的累計獲投額分布看,累計或投金額在1000-5000萬元企業(yè)最多,占比接近四成,1000萬元以下占比也超過20%。

以上數(shù)據(jù)來源于前瞻產(chǎn)業(yè)研究院發(fā)布的《2018-2023年中國新材料行業(yè)市場前瞻與投資戰(zhàn)略規(guī)劃分析報告》。

更多深度行業(yè)分析盡在【前瞻經(jīng)濟學(xué)人APP】,還可以與500+經(jīng)濟學(xué)家/資深行業(yè)研究員交流互動

前瞻產(chǎn)業(yè)研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對新材料行業(yè)的發(fā)展背景、供需情況、市場規(guī)模、競爭格局等行業(yè)現(xiàn)狀進行分析,并結(jié)合多年來新材料行業(yè)發(fā)展軌跡及實踐經(jīng)驗,對新材料行業(yè)未來的發(fā)展...

如在招股說明書、公司年度報告中引用本篇文章數(shù)據(jù),請聯(lián)系前瞻產(chǎn)業(yè)研究院,聯(lián)系電話:400-068-7188。

品牌、內(nèi)容合作請點這里:尋求合作 ››

前瞻經(jīng)濟學(xué)人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關(guān)注。