啟示2023:中國生物經濟行業投融資及兼并重組分析(附投融資匯總、產業園區和兼并重組等)

行業主要上市公司:貝瑞基因(000710);華大基因(300676);生物股份(600201)等

本文核心數據:生物經濟投融資金額、投融資數量、投融資輪次、投資主體結構

1、投融資熱度趨于平緩

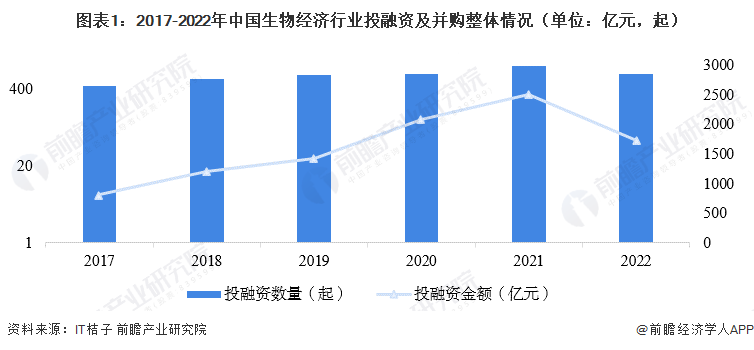

從我國生物經濟行業投融資總體規模走勢來看,根據IT桔子數據,2017-2022年生物經濟行業投資并購呈逐步上升的態勢。2021年中國投資并購金額超過2500億元人民幣,其中生物醫療方向備受資本關注。截止2022年12月初,全國生物經濟領域投融資數量突破700起,金額突破1700億元。

注:2022年投融資及并購金額及數量數據搜索日期截止2022年12月7日,下同!

2、單筆投融資金額總體不高

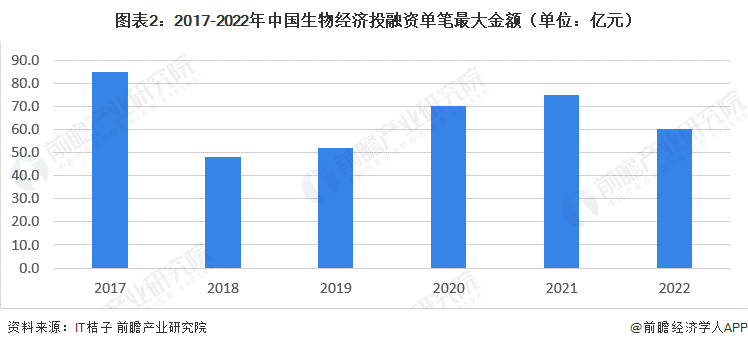

從單筆最大融資金額來看,2020和2021年單筆最大融資金額均超過50億元,除此之外從近年來的投融資金額來看,2017年單筆最大投資金額為近年來新高,從行業投融資趨勢來看,行業總體單筆最大投資維持在高位水平。

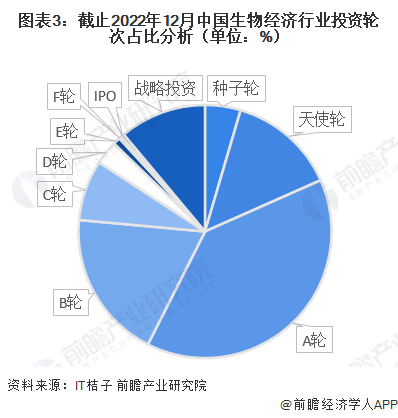

3、投融資輪次主要集中于天使輪、A輪

從我國生物經濟行業投融資總體投資輪次來看,主要集中在天使輪和A輪階段,其總占比超過50%。

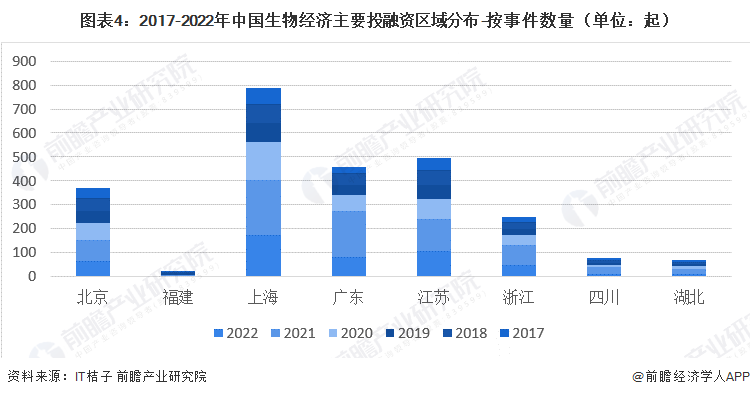

從生物經濟行業的企業融資區域來看,目前上海的融資數量最多,其中2021年超過160起。可以看出,多個區域的投融資事件都在2020-2022年發生,2020年后隨著疫情的加劇,疫苗技術、生物醫療等技術受到了越來越多的重視,生物經濟行業投融資規模也逐步增大。

4、中國生物經濟行業企業投融資事件匯總

中國生物經濟行業內企業主要為政府產業基金、生物技術企業等主體所組成,業務大多涵蓋生物經濟、生物醫療等,截止2022年12月初我國生物經濟行業的主要投融資事件如下:

5、中國生物經濟行業投資主體分析

目前中國生物經濟的投融資主體有很多種方式,有企業、風險投資機構、政府等,從行業的龍頭企業股權結構和企業的運行性質上來看,投資主體主要由資本集團和行業內的生物醫藥、質能企業擔任控股主體,如紅杉資本、中金和天使投資機構等,主要是對于生物經濟行業的整體形勢看好而入局。

6、規模擴張為企業收購方主要動機

從近年并購事件來看,并購方大多來自被收購方通賽道的主體企業,且多來自于行業內細分賽道。從業務領域來看,生物醫療器械、設備是主要的戰略布局點。

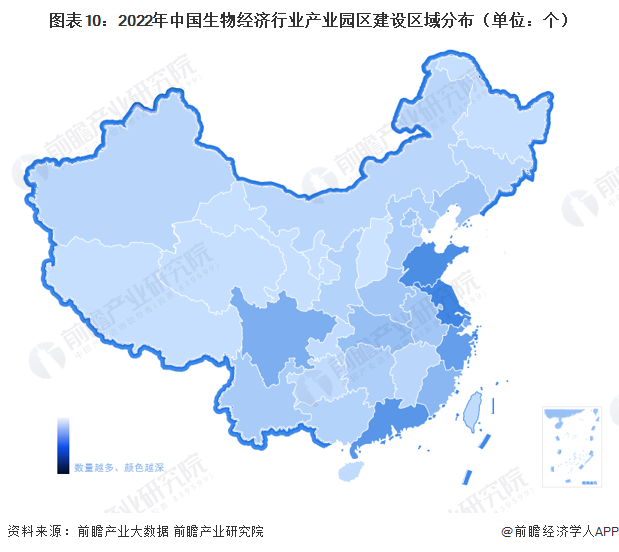

7、生物經濟行業產業園區建設集中華東區域

從我國生物醫藥、生物農業產業園區分布來看,截止2022年12月初我國生物經濟產業園區超過400個,其中廣東產業園區數量最多,總數超過80個,江蘇、山東省等地也具備一定的產業集中效應:

8、生物經濟行業投融資總結

更多本行業研究分析詳見前瞻產業研究院《中國生物醫藥行業市場前瞻與投資戰略規劃分析報告》,同時前瞻產業研究院還提供產業大數據、產業研究、政策研究、產業鏈咨詢、產業圖譜、產業規劃、園區規劃、產業招商引資、IPO募投可研、IPO業務與技術撰寫、IPO工作底稿咨詢等解決方案。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。

前瞻產業研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對生物醫藥行業的發展背景、供需情況、市場規模、競爭格局等行業現狀進行分析,并結合多年來生物醫藥行業發展軌跡及實踐經驗,對生物醫藥行業未來...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。