【干貨】醫療美容行業產業鏈全景梳理及區域熱力地圖

行業主要上市公司:愛美客(300896)、昊海生科(688366)、華熙生物 (688363)、奧園美谷(000615)、華東醫藥(000963)、朗姿股份(002612)、華韓整形(430335)等

本文核心數據:中國醫療美容產業鏈;代表性醫療美容企業區域分布圖;代表性醫療美容企業營收情況

醫療美容產業鏈全景梳理

中國醫療美容產業鏈上游主要包括醫美原料供應商和醫美器材提供商;中游包括正規機構和非正規機構,其中正規機構主要是指公立醫院的整容科、大型連鎖醫美集團和中小型民營醫美機構等,非正規機構是指私人診所和美容院等;醫美行業下游則是消費者,按消費者對價格的敏感程度可分為三類,高端項目消費者、中端項目消費者和低端項目消費者。

中國醫療美容上游原料廠商主要有華熙生物、愛美客、昊海生科、華東醫藥、焦點生物等;中游醫美機構主要有華韓整形、麗都整形、瑞麗醫美、鵬愛醫療等機構,新興的醫美平臺有新氧、更美、悅美等互聯網平臺;下游主要是廣大的醫療美容消費者。

醫療美容產業鏈區域熱力分布圖:廣東、四川數量較多

近年來,中國醫療美容行業快速發展,醫美服務機構如雨后春筍般不斷涌現。通過“企查貓”查找關鍵詞,并篩選醫療機構、美容院和整形醫院三類企業,得到截至2023年1月4日,中國醫療美容行業機構企業共有15023家。從中國醫療美容行業企業區域分布來看,廣東、四川和浙江等地企業數量較多,均超過1200家;其次為江蘇、北京以及山東等地。

從醫療美容行業產業鏈上市企業分布來看,沿海地區上市企業分布較為密集,且產業鏈上游和中游企業均有分布;此外,湖南、湖北以及重慶等地也有醫美原料或醫美服務平臺企業。

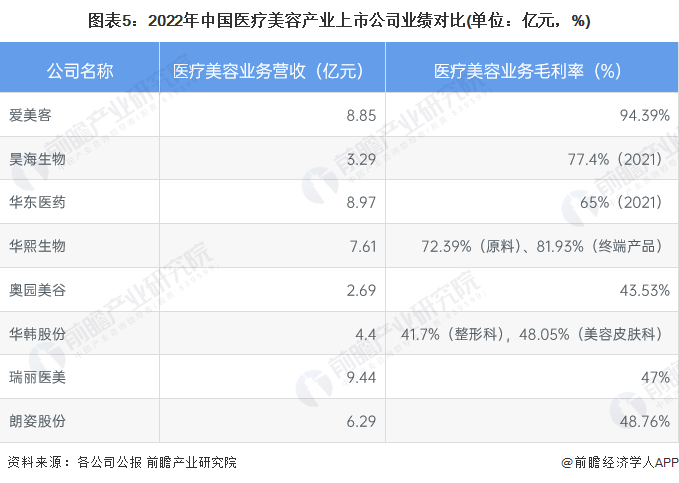

醫療美容產業代表性企業業績對比

近年來,中國對醫療美容行業的監管政策和措施趨于嚴格,醫美企業獲利空間受到一定擠壓。從毛利率水平看,上游原料器械企業壁壘較高,產品技術性強,整體毛利率水平較高;中游醫美機構易受到監管、消費環境等因素影響,毛利率普遍在40%-50%左右。

注:除特別標注外,均為2022年上半年經營數據。

醫療美容產業代表性企業投資動向

2021年以來,醫療美容產業代表性企業的投資動向主要通過收購公司股權拓展業務布局,從而提高企業競爭力或拓寬產業鏈。醫療美容產業代表性企業最新投資動向如下:

更多本行業研究分析詳見前瞻產業研究院《中國醫療美容行業市場需求預測與投資戰略規劃分析報告》。

同時前瞻產業研究院還提供產業大數據、產業研究報告、產業規劃、園區規劃、產業招商、產業圖譜、智慧招商系統、IPO募投可研、IPO業務與技術撰寫、專精特新小巨人申報、十五五規劃等解決方案。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。

前瞻產業研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對醫療美容行業的發展背景、產銷情況、市場規模、競爭格局等行業現狀進行分析,并結合多年來醫療美容行業發展軌跡及實踐經驗,對醫療美容行業未來...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。