2023年中國健康保險行業發展現狀分析:保費收入增長 但滲透力度與發達國家仍有差距【組圖】

行業主要上市公司:中國平安(601318.SH)、中國太保(601601.SH)、新華保險(601336.SH)、中國人壽(601628.SH)、中國人保(601319.SH)等

本文核心數據:健康保險原保費收入;健康保險原保險賠付支出;健康保險密度與深度

1、健康險地位:2022年保費收入占比達18%

分險種來看,健康險是人身險的第二大組成部分。2022年1-12月,人身險收入3.42萬億元,占總收入的比重達到73%。其中,壽險收入2.45萬億元,占保險保費收入的52%;健康險收入8654.80億元,占比為18%。

2、保費規模及賠付支出

——保費規模:疫情加速健康險投保

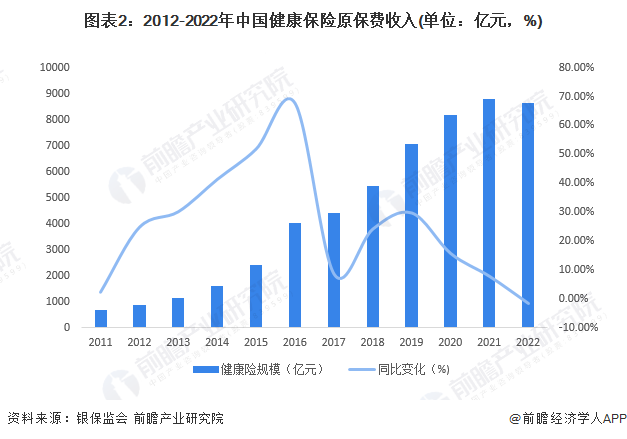

根據銀保監會數據,2012-2021年健康險的原保費收入逐年上升,健康保險已經成為我國構建多層次社會醫療保障體系的重要組成部分。極大程度上彌補了基本醫療保險的不足。2022年保費收入已達8652.96億元,其中,2016年前健康險保費增速較快,而由于2016年76號文規范短存續期產品、2017年134號文限制快速返還型產品,萬能險和投連險銷售受阻,導致健康險收入增速有所放緩。2020年1月新冠疫情的爆發,促使人群健康險的投保意識提升。

2022年健康險保費收入同比下滑既有外部市場需求不足的原因,也有內部創新勢能降低等因素影響。一方面,惠民保類產品大爆發對中高端醫療險形成一定的擠出效應;另一方面,2022年8月,監管下發《關于部分財險公司短期健康保險業務中存在問題及相關風險的通報》,全面叫停“藥轉保”,均導致健康險保費下降。

——賠付支出:健康險補充保障力度不足

2012-2021年我國健康險的賠付支出占比快速提升,2012年以來,我國保險公司健康險賠付支出保持約30%高速增長,在人身險三種保險范疇內,健康險賠付率最高,人身意外傷害險其次,壽險賠付率最低。具體來看,2022年我國健康險原保險賠付支出為3600億元,同比下降10.65%,但在整體人身險賠付金額占比持續提升。

3、人均保費密度與深度:與發達國家相比仍然落后

2011-2022年我國的健康險保險密度呈不斷上升趨勢,2021年突破600元達623.22元/人,2022年出現負增長,健康險保險密度為613.06元/人,而德國等保險市場成熟的國家,保險密度于2018年已達3000-4000元/(人/年),我國健康險保險密度與國外成熟市場存較大差距。

2011-2022年我國的健康險保險深度呈波動上升趨勢,2022年為0.72%,仍處于較低水平。

更多本行業研究分析詳見前瞻產業研究院《中國健康保險行業市場前瞻與投資戰略規劃分析報告》。

同時前瞻產業研究院還提供產業大數據、產業研究報告、產業規劃、園區規劃、產業招商、產業圖譜、智慧招商系統、行業地位證明、IPO咨詢/募投可研、專精特新小巨人申報、十五五規劃等解決方案。如需轉載引用本篇文章內容,請注明資料來源(前瞻產業研究院)。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。

前瞻產業研究院 - 深度報告 REPORTS

報告根據健康保險行業的發展軌跡及多年的實踐經驗,對行業未來的發展趨勢做出審慎分析與預測。是保險公司準確了解健康保險行業當前最新發展動態,把握市場機會,做出正確...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。