預見2022:《2022年中國農藥行業全景圖譜》(附市場現狀、競爭格局和發展趨勢等)

行業主要上市公司:目前國內農藥行業的上市公司主要有安道麥(000553)、揚農化工(600486)、新安化工(600596)、紅太陽(000525)等。

本文核心數據:農藥行業規模以上企業數量、中國農藥登記數量、中國農藥產量、中國農藥需求量

行業概況

1、定義

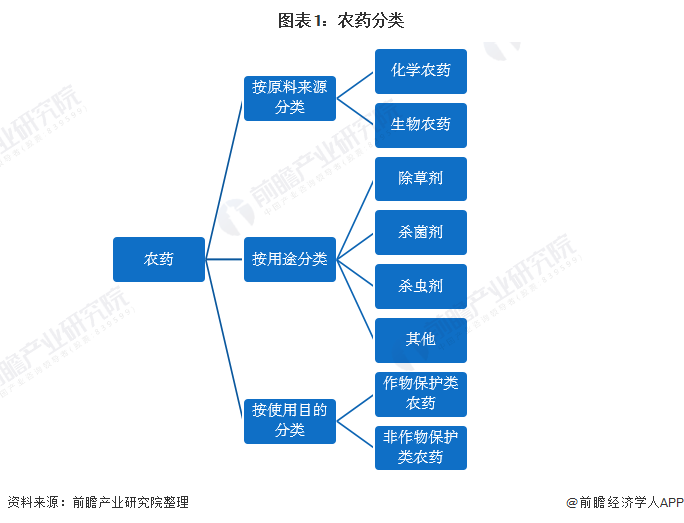

按《中國農業百科全書·農藥卷》的定義,農藥主要是指用來防治危害農林牧業生產的有害生物(害蟲、害螨、線蟲、病原菌、雜草及鼠類)和調節植物生長的化學藥品,但通常也把改善有效成分物理、化學性狀的各種助劑包括在內。

廣義的講,農藥,是指用于預防、消滅或者控制危害農業、林業的病、蟲、草和其他有害生物以及有目的地調節植物、昆蟲生長的化學合成或者來源于生物、其他天然物質的一種物質或者幾種物質的混合物及其制劑,包括預防、控制倉儲以及加工場所的病、蟲、鼠和其他有害生物;預防、控制危害河流堤壩、鐵路、碼頭、機場、建筑物和其他場所的有害生物所使用的物質及其制劑。

2、產業鏈剖析

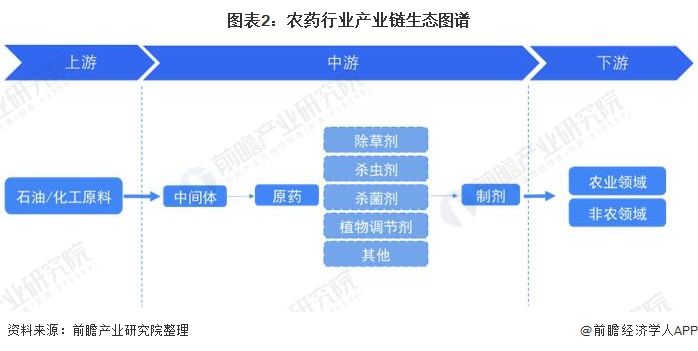

農藥主要用來防治危害農作物的害蟲、雜草和病菌,實際使用的農藥產品是由農藥原料藥和農藥助劑制成的農藥制劑,其中農藥原藥起主要作用,稱為有效成分或活性成分。農藥除了用于預防、消滅和控制農林牧業的病蟲草和其他危害外,還在衛生領域用于殺菌、殺蟲等。

農業農藥產業鏈的上游主要為苯、烯烴、醇、酯類等化工原料,通過合成加工成為中游的農藥中間體、農藥原藥。最終生成不同配比的制劑,終端應用于下游的農林牧業及非農等領域。

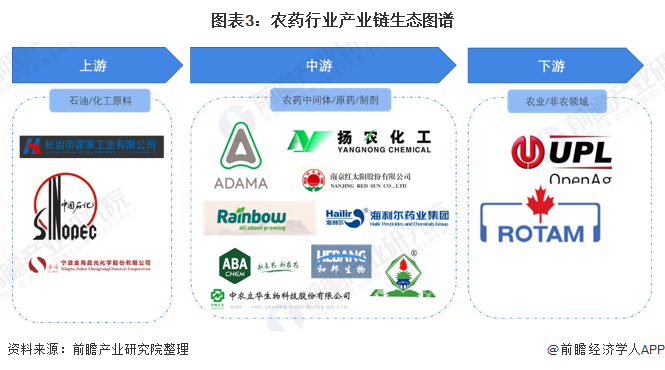

農藥行業上游相關企業主要有長治市霍家工業有限公司、中國石化上海石油化工股份有限公司、寧波金海晨光化學股份有限公司等。中游的參與企業一般都涵蓋了農藥中間體、原藥、制劑等,主要參與者有安道麥、揚農化工、潤豐股份等。產業鏈的下游主要分布在農林牧漁領域。

行業發展歷程:我國農藥行業進入調整發展階段

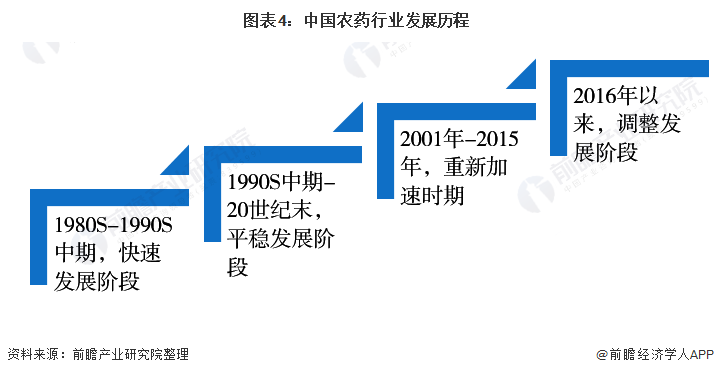

改革開放以來,中國農藥行業取得了巨大的進步,已躍居全球最大的農藥生產國,可生產300余種原藥、千余種制劑,化學農藥原藥產量由1983年的33萬噸上升至近年來最高值的約378萬噸(折有效成分100%,下同)。中國農藥的發展大致可分為三個階段:

第一階段為20世紀80年代到90年代中期是行業的快速發展時期。在這段時期內,中國農業發展很快,也帶動了農藥工業的迅速發展。這一階段,農藥生產企業急劇增加,產能產量提升較快,為滿足農業的需求、解決糧食問題做出了重要貢獻。

第二階段為20世紀90年代中后期為行業發展的平穩期。這一階段,由于糧食產量已超過國內需求,國家開始致力于農業的結構調整,國內的農藥需求增長速度也有所放慢。

第三階段為進入21世紀到2015年。國家重新重視農業生產,陸續出臺多項農業扶持政策;加之近年來,中國種植結構發生了很大變化,水果、豆類、油菜、觀賞植物和青飼料等作物的種植面積與大棚的種植面積不斷增加,且一年栽培數熟,對新型農藥的需求有所增加。

第四階段為2016年以后的調整發展階段,一方面是國家進行產業結構優化,全面實行去產能,清退淘汰農藥行業的落后產能;另一方面受到國家環保政策趨嚴的影響,整個行業進入調整階段。

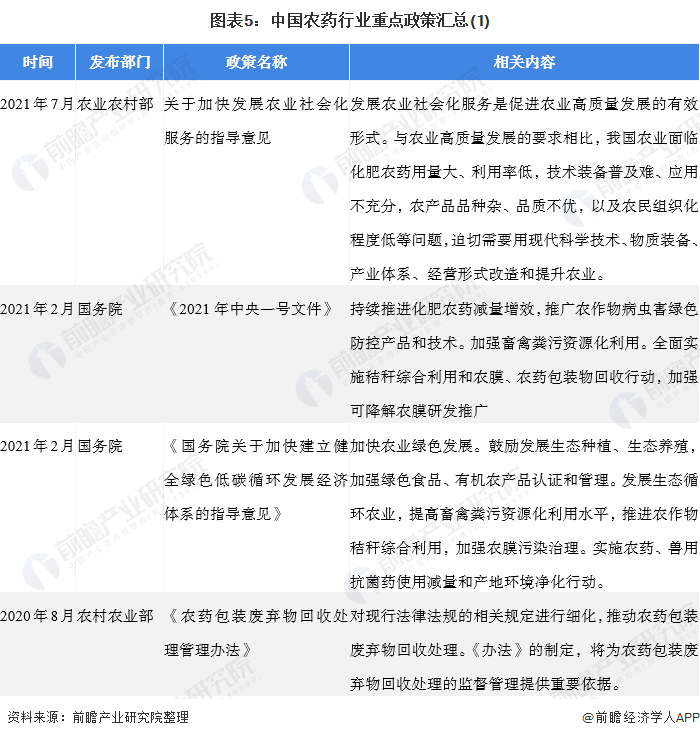

行業政策背景:國家對農藥行業的政策與監管趨嚴

近年來,隨著農藥新政的陸續出臺,國家加強了對農藥從登記、生產到經營、使用等一系列過程的監督管理力度,在多項文件中提出要提高綠色防治技術,提高農藥利用效率。雖然國家對農業保持著重視和扶持態度,并且逐年加大對三農的投入力度,但對農藥行業的監管加大限制了農藥行業的快速增長,同時“農藥零增長”政策,在需求端逐步減少農藥需求量。整體來看,為國家對農藥行業的政策與監管趨嚴,一定程度提高了企業生產成本。

行業發展現狀

1、農藥登記門檻有所提高 登記數量出現下滑

發展綠色、可持續的植物保護產業是各國農藥管理部門追求的共同目標。農藥登記是各農藥企業的重要工作內容之一,是農藥企業取得發展的基礎和獲得核心競爭力的最有效方式。據統計,2020年新增農藥登記848個,相比于2019年,同比增長267.1%。農藥登記是農藥產品進入市場的重要通行證,因而中國農藥登記數量及結構的變化,在一定程度上反映了法規政策的變化、市場的需求和外部市場環境的趨勢和現狀。2020年國內新增農藥中大田用藥795項,衛生用藥53項。

2020年新增農藥登記中,除草劑登記數量為298個,占比35.14%;殺菌劑登記數量為203個,占比23.94%;殺蟲劑登記數量為179個,占比21.11%;植物生長調節劑登記數量為59個,占比6.96%;衛生殺蟲劑登記數量為53個,占比6.25%;其他農藥類別如殺螨劑、殺鼠劑等登記數量為56個,占比6.6%。

2、供給端:產能產量收縮 結構優化

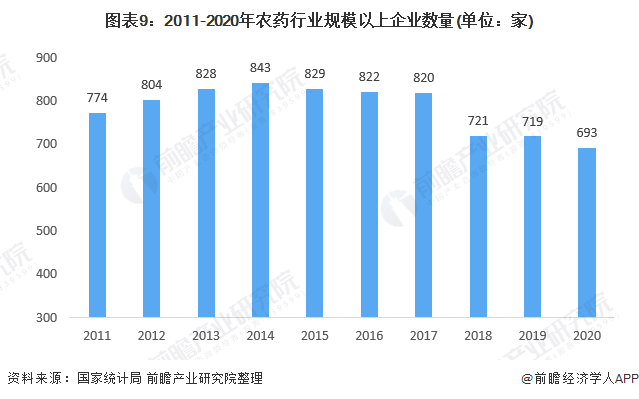

2017年以來,隨著供給側結構性改革和企業轉型升級,我國農藥產業集中度不斷提高,企業兼并重組進程加快,從國家統計局數據來看,2020年我國規模以上企業數693家,同比減少26家。

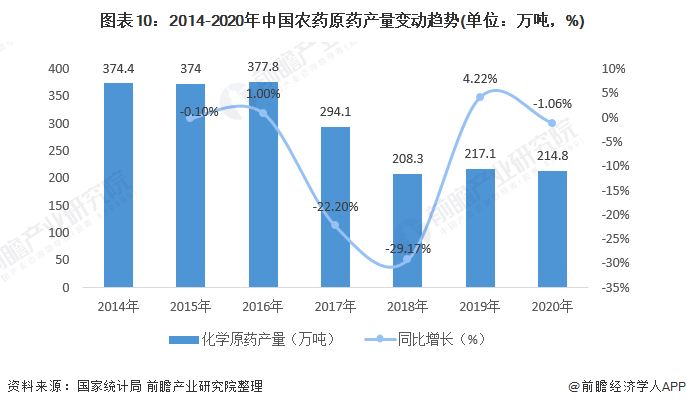

農藥原藥對研發能力、生產技術、生產工藝、環保和安全生產的要求較高,固定資產投資規模大,一般不能直接施用,其核心技術為農藥有效成分化合物合成技術。2014-2020年,受到宏觀經濟、政策法規以及行業周期波動的影響,我國化學農藥原藥(折有效成分100%)產量出現下滑。近幾年中國農藥產量出現大幅下降是中國農藥行業追求高質量發展的結果,也是全球需求下降自然調節的需要。

隨著農業農村部“到2020年實現化肥、農藥使用量零增長”政策的實施,特別是高毒有機磷農藥品種(其中絕大部分為殺蟲劑)被逐步淘汰,農藥總產量穩步下降。國家統計局數據顯示,2020年農藥行業規模以上企業化學農藥原藥(折100%)產量為214.8萬噸,同比減少1.06%。

3、需求端:銷量和使用商品量持續負增長

由于我國持續的去農藥產能措施,以及環保壓力的深入,2016年以來我國農藥原藥銷量逐年下降,2019年中國農藥原藥銷量為204.04萬噸,同比增長7.82%,但仍處于較低水平。 2020年以來,農藥原藥市場整體仍呈現先降后升走勢,受全球經濟波動、新冠疫情和供需動態關系不匹配等影響,大部分原藥價格呈下降趨勢,但去年四季度以來,受化工周期波動等影響,大部分原藥價格呈反彈上漲趨勢。結合2010-2019年年復合增長率為-1.09%來看,預計2020年原藥銷量為202萬噸。

2015年農業部門提出農藥使用零增長行動,之后我國農藥需求穩中有降,2019年農藥使用量為145.6萬噸(折百原藥為48萬噸)。根據全國農技中心最新的信息及預測,預計2020年全國農藥需求總量基本持平,但農藥使用量負增長方向不變。基于2019年暖冬氣候的影響,預計2020年病蟲害防治存在壓力,需要關注草地貪夜蛾蟲口基數和蔓延態勢,預計殺蟲劑和殺菌劑需求存在小幅增長,除草劑需求將出現小幅回調。

行業競爭格局

1、區域競爭:江蘇省農藥產量最多

從各省市產量情況看,根據國家統計局的統計,2020年農藥產量前3名的省份依次是江蘇省、山東省和四川省,農藥產量分別為58.2萬噸、28.5萬噸和27.6萬噸,產量均超25萬噸,占總產量的53.2%;其次分別為浙江省、安徽省、湖北省、湖南省和河南省,產量均在8萬噸以上。

2、企業競爭:投資額較大,行業集中度相對較高

我國農藥生產企業呈現多而分散、技術水平和產品質量參差不齊的特點,特別是眾多小企業在生產過程的物耗和能耗較大,未能形成規模經濟優勢,造成環境污染監控存在一定的難度。由于農藥原藥投資額較大,行業集中度相對較高,國內農藥企業前20名多數為農藥原藥企業。農藥制劑企業投資門檻相對較低,導致我國農藥制劑市場集中度分散。

將農藥企業按2020年度銷售額進行梯隊劃分,安道麥處于第一梯隊;揚農化工、潤豐化工、立華生物、嘉和生物等處于第二梯隊,立本作物、利爾化學、興發化工等企業處于第三梯隊。

行業發展前景及趨勢預測

1、農藥行業將保持穩定發展,發展增速會趨于平緩

從供給端來看,近年來農藥行業環保、安全生產標準大幅提高,監管力度不斷加大,農藥行業供給格局大幅改善,我國農藥產量接連出現明顯下滑,農藥供應進一步向頭部企業集中,行業落后、中小產能退出明顯。未來我國農藥供應大幅增加的可能性不大,前瞻預計未來五年中國農藥產量將持續下滑,這是中國農藥行業供給側結構性改革和追求高質量發展的結果。

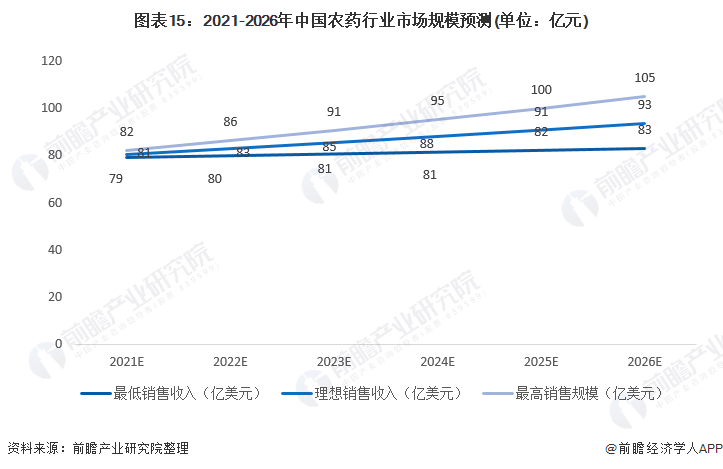

從需求端來看,受益于我國農藥行業經營結構的不斷改善和行業集中度的不斷上升,國家統計局數據顯示近年來我國農藥行業規模以上企業主營業務穩步增加,未來一段時間,我國農藥行業發展仍將面臨相對較好的市場環境。在良好的市場環境的作用下,農藥行業將保持穩定發展,但是發展增速會趨于平緩。在2021-2026年間,若以5%作為我國農藥行業銷售收入年均增長率的上限,以1%作為我國農藥行業銷售收入年均增長率的下限,以3%作為我國農藥行業銷售收入年均增長率的理想速度。那么,到2026年,我國農藥行業最高銷售收入約為105億美元,最低銷售收入約為83億美元,理想銷售收入約為93億美元。

2、農藥市場供給格局將繼續改善

農藥行業作為精細化工行業中的細分行業,受生產工藝等因素影響,在生產過程中會產生“三廢”排放。在我國大力發展低碳經濟與循環經濟,加快經濟發展方式轉型升級的大背景下,農藥行業全面推行清潔生產技術與工藝,節能降耗、減排增效,已成為保證農藥企業及行業可持續發展的重要舉措和發展方向。

未來幾年,我國農藥市場供給格局將繼續改善。隨著我國中小農藥企業在環保高壓下逐步退出市場,大量農藥企業受制于環保壓力將無法發揮正常生產能力,市場供大于求的狀況明顯改善,大宗常規產品產能過剩程度有望顯著下降,這都將成為驅動行業景氣度提升的主要因素。

以上數據來源于前瞻產業研究院《中國農藥行業市場需求預測與投資戰略規劃分析報告》,同時前瞻產業研究院還提供產業大數據、產業研究、產業鏈咨詢、產業圖譜、產業規劃、園區規劃、產業招商引資、IPO募投可研、招股說明書撰寫等解決方案。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。

前瞻產業研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對農藥行業的發展背景、供需情況、市場規模、競爭格局等行業現狀進行分析,并結合多年來農藥行業發展軌跡及實踐經驗,對農藥行業未來的發展前景做...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

品牌、內容合作請點這里:尋求合作 ››

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。